La falta de discusión de los impuestos, particularmente en las últimas tres reformas tributarias, generó incongruencias en la legislación que hacen muy difícil su comprensión y aplicación, afectando no solo a los contribuyentes, sino al mismo Estado que ha visto caer sus ingresos.

Ya el diagnóstico de la grave situación que afecta a las finanzas públicas está suficientemente comentado. Estamos de acuerdo en que se requiere de una reforma tributaria estructural cuyo punto de partida ya ha sido planteado por la Comisión de Expertos creada por el Gobierno Nacional.

La cuestión es que la creación o modificación de las leyes impositivas requiere de una amplia participación democrática y la poca favorabilidad del Gobierno en este momento impiden llegar al consenso necesario para un Estatuto Tributario ordenado, coherente y que responda tanto a las necesidades fiscales como a la competitividad del País.

La idea es no perder el trabajo realizado por la Comisión y que desde los sectores gremiales y académicos continuemos la discusión sobre las normas que necesitamos, conciliando las diversas posiciones que puedan presentarse, mientras llega el momento político adecuado.

El problema es que las dificultades fiscales requieren una solución inmediata.

Es por ello que independientemente de la discusión que pueda llevarse a cabo respecto de la tarifa del impuesto sobre las ventas, es necesario llamar la atención sobre la caída de los recaudos generada por las últimas reformas tributarias, particularmente la Ley 1607 de 2012. Debemos rectificar los errores que allí se cometieron, entre los que podemos mencionar los siguientes:

En el caso de las personas naturales la tributación no depende de la capacidad contributiva ni del origen de los ingresos, sino de la clasificación a un grupo específico (Empleado, trabajador por cuenta propia). En muchos casos resulta muy complejo determinar a cuál de los grupos pertenece una persona, para saber la retención en la fuente que debe aplicarse o incluso para determinar a través de cuál de los distintos formularios debe declarar. Existen cuatro formularios distintos para declarar renta, y los contratistas, a efectos de la retención, deben diligenciar un cuestionario ininteligible.

Todo el régimen establecido para las personas físicas en la Ley 1607 debe ser derogado porque resultó inequitativo, confuso e inútil.

En el IVA se establecieron periodos gravables cuatrimestrales y anuales, generando evasión, aumento de cartera en un grupo importante de responsables de menores ingresos. Es necesario unificar el deber de declarar en periodos bimestrales y recuperar el movimiento de caja para el fisco en esos sectores.

El llamado impuesto sobre la renta para la equidad CREE tiene una estructura perversa en la medida que es una especie de sobre tasa del impuesto sobre la renta que grava a quienes invirtieron bajo la premisa que tendrían unos beneficios legales, con lo que desincentivó la inversión.

Resulta preferible eliminarlo y simplificar el sistema, retornando a un solo impuesto sobre la renta a la tarifa del 33 % o 34 %, destinando una parte al SENA, ICBF y seguridad social en salud.

Ante la dificultad de hacer una reforma tributaria estructural, resulta más conveniente facilitar la discusión inmediata y simplemente volver a lo que teníamos antes de las últimas reformas tributarias. Un articulito que derogue, al menos, las normas que regulan los anteriores temas en la Ley 1607 de 2012.

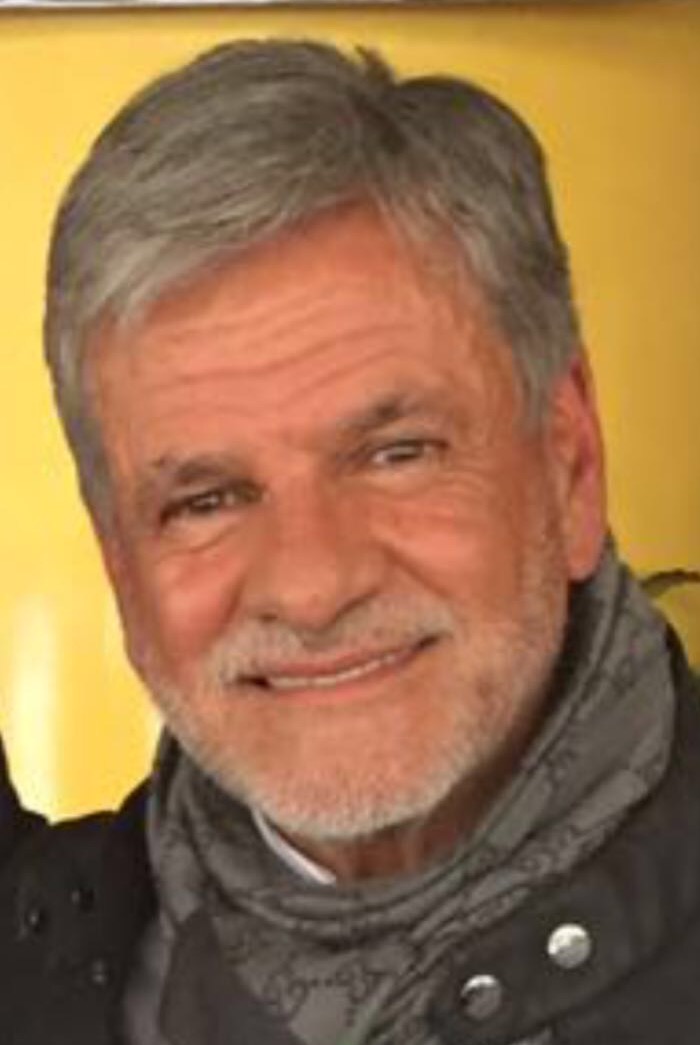

MILTON CHAVEZ GARCIA

mchavez@consultoresimpuestos.com

Que la declaración de renta la cambien por un impuesto que llegue en un recibo anual como el predial, se pague y punto. Eso de tener que buscar contador cada año es muy maluco, especialmente cuando la declaración sale en cero, pero de todos modos hay que pagarle al contador un salario mínimo. Pierde tiempo y plata el declarante y pierde tiempo la DIAN que no recauda nada pero tiene que recibir la declaración.

Califica:

-

Me

gusta

0

- No me

gusta

0

ReportarLa retención en la fuente es un enredo para los trabajadores a cuenta propia y para las empresas, no es nada claro cuando aplicarla, en muchos casos es muy alta 11% y para colmo de males no se cobra sobre la ganancia que obtiene un contratista, sino sobre el total de lo que factura. Si por el servicio cobró 5 millones, pero se gastó 4 millones haciendo el trabajo, igual le hacen retención sobre 5 millones, aunque se haya ganado 1 y si además declara renta se le vuelve un sancocho.

Califica:

-

Me

gusta

0

- No me

gusta

0

Reportar